Правовое поле

Кому нужны «резиновые нормы»?

В предыдущей статье мы уже обращались к небезызвестному постановлению Пленума ВАС РФ № 53 от 12.10.2006 года, согласно которому все налогоплательщики имеют право на налоговую выгоду, но никто не застрахован от того, что данная выгода налоговой службой по каким-то причинам будет признана необоснованной. Под налоговой выгодой в этом постановлении понимается уменьшение размера налоговой обязанности вследствие, в частности, уменьшения налоговой базы, получения налогового вычета, налоговой льготы, применения более низкой налоговой ставки, а также получение права на возврат (зачет) или возмещение налога из бюджета.

В истории права есть понятие «резиновые нормы», то есть нормы, которые могут произвольно толковаться в зависимости от изменения ситуации или необходимости достижения определенной цели. Данная характеристика вполне применима и к разъяснениям, содержащимся в указанном выше постановлении, которое, возникнув как средство ограничения произвола налоговых органов в оценке добросовестности налогоплательщиков, постепенно превратилось в орудие борьбы с налогоплательщиками.

В истории права есть понятие «резиновые нормы», то есть нормы, которые могут произвольно толковаться в зависимости от изменения ситуации или необходимости достижения определенной цели. Данная характеристика вполне применима и к разъяснениям, содержащимся в указанном выше постановлении, которое, возникнув как средство ограничения произвола налоговых органов в оценке добросовестности налогоплательщиков, постепенно превратилось в орудие борьбы с налогоплательщиками.

Так, согласно указанному постановлению, налоговая выгода может быть признана необоснованной, в случаях если для целей налогообложения учтены операции не в соответствии с их действительным экономическим смыслом или учтены операции, не обусловленные разумными экономическими или иными причинами (целями делового характера). Налоговая выгода не может быть признана обоснованной, если получена налогоплательщиком вне связи с осуществлением реальной экономической деятельности.

Логика данного разъяснения предельно проста: если налогоплательщиком учтены операции, которые никак не соотносятся с его экономической деятельностью, которые им реально не осуществлялись и не могли быть им осуществлены, то налоговая выгода, полученная налогоплательщиком в связи с учетом данных операций, не может быть признана обоснованной. Так, организация отразила в декларациях по НДС к возмещению операции в связи с реализацией на экспорт масла розового эфирного. Налоговой проверкой установлено, что данное масло следовало за границу в железных бочках, в то время как согласно документам, связанным с хранением данного масла, оно фасуется исключительно в стеклянную тару и не может находиться в железных бочках, поскольку вступает в химическую реакцию с металлом. Также установлено, что организация никогда такое масло от производителей не получала, в своей деятельности такое масло не использует и соответствующая операция носила разовый характер. Исходя из этих обстоятельств, налоговый орган пришел к правильному выводу о том, что действия налогоплательщика были направлены исключительно на получение им возмещения экспортного НДС.

Однако налоговые органы в своей деятельности расширяют границы указанных разъяснений, ставя под сомнение реальность хозяйственных операций и утверждая о создании формального документооборота, основываясь исключительно на собственном убеждении.

Так, налоговым органом сельскохозяйственному предприятию был доначислен НДС по операции, связанной с приобретением удобрений. В обоснование своего вывода налоговый орган указал, что налогоплательщик не представил документов о транспортировке удобрений от продавца, сам поставщик спустя два года после совершения спорной операции «мигрировал», а по результатам инвентаризации, проведенной налоговым органом спустя три года после приобретения удобрений, эти удобрения в необходимом, по мнению налогового органа, количестве обнаружены не были.

При этом налоговому органу было известно о том, что продавцом товара являлась организация, имевшая несколько десятков работников и производственные мощности, занимавшаяся поставками закупаемых удобрений и сырья различным сельхозпроизводителям. Более того, поставщик осуществлял свою деятельность более 5 лет на территории, подведомственной тому же налоговому органу, и неоднократно был объектом выездных налоговых проверок. Контролирующие поставщика лица не оспаривали свою причастность к его деятельности, в том числе и факт подписания ими документов, связанных со спорной операцией, равно как и ее реальное осуществление. Более того, поставщик, продавший удобрение налогоплательщику, отразил эту операцию в книге продаж и в декларации по НДС, а следовательно, исчислил и уплатил с этой операции НДС, о чем налоговому органу не могло быть неизвестно, поскольку поставщик состоял на налоговом учете, а соответственно, и отчитывался в том же налоговом органе. Более того, налоговому органу были предоставлены сведения о внесении налогоплательщиком удобрений в почву, предоставленные контролирующим органом.

Налогоплательщик также объяснил и транспортную схему доставки грузов, указав на то, что у него в собственности имеется самоходная техника — тракторы, на которых и перевозились удобрения.

Однако ни одно из указанных обстоятельств не убедило налоговый орган, настаивавший на том, что никакие удобрения налогоплательщиком не приобретались, а им был создан формальный документооборот, направленный на получение необоснованной налоговой выгоды в форме вычета НДС. При этом объяснения налогоплательщика о порядке доставки груза были отвергнуты налоговиками, исходя из собственных познаний в области сельскохозяйственной техники, на основе которых они сочли, что к тракторам могут быть прицеплены исключительно плуги и сеялки, но никак не прицепы, на которых и перевозились спорные удобрения. В решении же налогового органа о привлечении налогоплательщика к ответственности особо подчеркивалось, что поставщик прекратил свою деятельность, присоединившись к другой организации, что также ставилось в вину налогоплательщику.

Как здесь не вспомнить Оноре де Бальзака, утверждавшего, что «налоговая служба по природе своей вредна для общества, она готова ввергнуть страну в пучины слабоумия ради удовольствия перекладывать экю из одной руки в другую, как это делают индийские жонглеры» (О. д. Бальзак «Патология общественной жизни»).

Суд поддержал налогоплательщика, указав на то, что в целях квалификации действий налогоплательщика как направленных на получение необоснованной налоговой выгоды необходимо все обстоятельства совершения хозяйственной операции оценивать в совокупности и взаимной связи, а само по себе отсутствие транспортных документов не может свидетельствовать о том, что такой товар не приобретался, либо его приобретение не было связано с реальной хозяйственной деятельностью самого налогоплательщика. Голословный довод налогового органа относительно невозможности доставки груза с использованием сельскохозяйственной техники судом был отвергнут как не соответствующий техническим характеристикам данной техники, свидетельствующим об обратном.

Однако этот пример наглядно показывает, насколько опасны «резиновые» формулировки в судебных постановлениях, формирующих практику правоприменения, в результате реализации которых финансовая состоятельность налогоплательщика ставится в зависимость не от конкретных показателей его деятельности, а от субъективного мнения и познаний конкретного налогового инспектора, проводящего проверку.

Последние темы раздела

-

Актуальные вопросы судебной практики по спорам из государственных контрактов

Постановлением президиума Арбитражного суда Дальневосточного округа от 08.06.2023 № 8 утверждён Обзор судебной практики разрешения отдельных вопросов, возникающих при рассмотрении споров из контрактов на выполнение работ для государственных и муниципальных нужд, а также из договоров подряда. Одними из… читать полностью > -

Мусорная реформа: судебная практика в помощь предприятию

С 1 января 2019 года в нашей стране запущена реформа в сфере обращения с твёрдыми коммунальными отходами (ТКО). Для формирования системы обращения с ТКО создана ППК «Российский экологический оператор» (РЭО). читать полностью > -

Изменения в законодательстве об охране труда, вступающие в силу с 1 сентября 2022

Охрана труда и здоровья человека гарантированы Конституцией РФ (ч. 2 ст. 7). читать полностью > -

Можно ли продавать золото по экспортным контрактам с дисконтом?

Статья подготовлена партнёром Юридической компании «Шаповалов Петров» и автором книги «Настольная книга недропользователя» Алексеем Вакуленко, к.ю.н. читать полностью > -

Особенности выплаты дивидендов в 2022 году

Особую роль в обязанностях корпоративных юридических лиц всегда играло обязательство по выплате дивидендов своим участникам или акционерам как способ получения части прибыли от своего участия в деятельности компании.Государственное регулирование направлено на самостоятельность компаний в принятии решений… читать полностью > -

Изменения в закупках, направленные на стабилизацию экономики

Введение политических и экономических санкций и мер ограничительного характера в отношении Российской Федерации послужило причиной внесения изменений в некоторые нормативные акты Правительства РФ с целью стабилизации экономики России и поддержки бизнеса. Внесены изменения и в положения, регулирующие… читать полностью >

-

Административная нагрузка для малого бизнеса снижена

6 апреля 2022 года вступил в силу ФЗ «О внесении изменений в Кодекс РФ об административных правонарушениях», предусматривающий смягчение административной нагрузки для малого бизнеса. читать полностью > -

Как часто и в каком объёме может меняться арендная плата за земельный участок, находящийся в публичной собственности

Согласно закону, использование земли в Российской Федерации является платным. Формы платы — земельный налог (до введения в действие налога на недвижимость) и арендная плата. читать полностью > -

В Забайкалье налоговая и бизнес всё чаще встречаются в судах

Руководители нашего государства не раз подчёркивали: развитие Дальнего Востока — одна из приоритетных задач, и для её решения требуется использовать целый набор соответствующих инструментов, главным образом инвестиционных. Вот только на деле нередко вырисовывается обратная картина — инвесторы в регион… читать полностью > -

В каких случаях земельный участок, принадлежащий государству, может быть предоставлен в аренду без проведения торгов

Рубеж года в деятельности хозяйствующих субъектов всегда связан с вопросами пролонгации ранее заключённых договоров на следующий год или период. В отличие от договоров с обычными, равными по правовому статусу контрагентами, оформление отношений, выстраиваемых с государственными структурами, требует проявления… читать полностью > -

Особенности участия в процедуре банкротства групповых поручителей

Практика применения норм закона о несостоятельности и, параллельно с ним, общих норм гражданского законодательства становится всё более жёсткой по отношению к аффилированным с должником лицам. Последние несколько споров, рассмотренных экономической коллегией Верховного Суда РФ, затрагивают более узкую… читать полностью > -

Банк ограничил распоряжение счётом? Нужно спорить

Согласно п. 3 ст. 845 ГК РФ и ст. 848 ГК РФ банк не вправе определять и контролировать направления использования денежных средств клиента и устанавливать другие, не предусмотренные законом или договором банковского счёта ограничения его права распоряжаться денежными средствами по своему усмотрению. читать полностью >

-

Сотрудник не вакцинировался: действия и риски работодателя

Постановлением заместителя главного государственного санитарного врача по Хабаровскому краю от 01.07.2021 № 6 руководители организаций, индивидуальные предприниматели, осуществляющие деятельность на территории Хабаровского края, обязаны в срок до 31 июля 2021 года организовать проведение профилактических… читать полностью > -

Верховный суд: новые способы борьбы с оптимизацией бизнес-процессов

Ответственность контролирующих лиц уже не раз была предметом информационных встреч и обсуждений. Практика снятия «корпоративной вуали», заложенная Высшим арбитражным судом ещё в 2012 году, продолжает развиваться и пополняться новыми приёмами и алгоритмами разоблачения недобросовестных схем ведения бизнеса… читать полностью > -

Вымогательство на аукционе

Многие участники золотопромышленного рынка обозначают проблему: на аукционах цены на лицензии нередко искусственно завышаются. В итоге торги срываются и участки недр не осваиваются. Можно ли решить этот вопрос? Мы попросили прокомментировать ситуацию кандидата юридических наук, партнёра ЮК «Шаповалов… читать полностью > -

Ошибка в составлении протокола об административном правонарушении — основание к ответственности не привлекать

Какие правовые последствия влечёт ошибка для лица, привлекаемого к административной ответственности? читать полностью > -

Спасёт ли перевод бизнеса на другую компанию от уплаты налогов?

Конституционной обязанностью налогоплательщиков является обязанность уплачивать законно установленные налоги и сборы (ст. 57 Конституции РФ). По общему правилу, налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах… читать полностью > -

Может ли судебный пристав арестовать право пользования недрами?

Компания осуществляет добычу полезных ископаемых на основании лицензии на пользование недрами. Судебный пристав-исполнитель, основываясь на ходатайстве взыскателя, вынес постановление об аресте права компании на пользование недрами, запрете ей распоряжаться лицензией, переводить (переоформлять) лицензию… читать полностью >

-

«Сооружение на санях» доехало до… суда

Защита интеллектуальной собственности — один из самых сложных правовых вопросов в современной России. Особенно когда речь идёт об изобретениях, поскольку в этом случае требуется учитывать целый комплекс узкопрофильных нюансов. Но отечественные арбитражные суды довольно успешно рассматривают такие дела… читать полностью > -

Последствия расторжения договора лизинга

Споры, связанные с расчётами в рамках договора лизинга, являются достаточно частым явлением в отношениях между контрагентами сделки. В гражданском законодательстве РФ традиционно заложен подход, в котором договор лизинга рассматривается в качестве разновидности договора аренды. читать полностью > -

Новое в вопросе разграничения трудовых и гражданско-правовых отношений

С начала реформирования отечественной экономики и развития её частного сектора среди работодателей значительное распространение получили попытки уйти от трудовых отношений с работниками, переведя их в сферу гражданско-правового регулирования. Несмотря на то что данные попытки пресекались как со стороны… читать полностью > -

Директор своему обществу не представитель

Вопрос, которому посвящен настоящий материал: можно ли считать и называть руководителя юридического лица представителем этого лица и чем отличается природа представительства по доверенности от представительства руководителя, имеет глубокие теоретические и научно обоснованные корни. Однако поводом для… читать полностью > -

Акт сверки — документ ценный

В практике хозяйственного оборота традиционным стало составление контрагентами актов сверок взаимных расчётов. Каким образом может быть использован подписанный обеими сторонами такой акт сверки в случае необходимости взыскания задолженности в судебном порядке? читать полностью > -

Дробить или не дробить?

Своим письмом от 29.12.2018 № ЕД-4-2/25984 Федеральная налоговая служба РФ (ФНС РФ) поручила инспекциям усилить контроль за налогоплательщиками, искусственно дробящими бизнес. При этом ФНС РФ указала, что усиление требуется «в связи с многочисленными сообщениями граждан и организаций о схемах дробления… читать полностью >

-

Директор под ударом

Обязанность директора любого предприятия при исполнении возложенных на него обязанностей — действовать добросовестно и разумно. читать полностью > -

Может ли рыбоперерабатывающий завод быть мобильным?

Этот вопрос в последнее время становится всё более актуальным для всех участников рынка рыбодобычи и рыбопереработки. Он непосредственно связан с проблемами правового регулирования деятельности отрасли. читать полностью > -

НОВЫЙ НДС — НЕ ОСНОВАНИЕ ДЛЯ РАСТОРЖЕНИЯ ДОГОВОРА

В августе 2018 года Президент РФ подписал закон, предусматривающий повышение базовой ставки НДС с 18 процентов до 20 % в следующем году. читать полностью > -

Физическое лицо банкротится? Возражайте

Процедура банкротства несостоятельного гражданина-должника согласно правовой позиции Верховного суда РФ, изложенной в определении от 23 января 2017 года № 304-ЭС16-14541, преследует цель достижения компромисса между социально-реабилитационной целью потребительского банкротства граждан и необходимостью… читать полностью > -

Банки блокируют счета, суды блокируют банковский беспредел

Уходящий год в истории российского предпринимательства отмечен разгулом репрессий банков против своих клиентов. Компании, пострадавшие от подозрений и обвинений в «отмывании денег» и «терроризме», исчисляются сотнями тысяч, а деньги, которые были «заморожены», выведены из оборота, а иногда и потеряны… читать полностью > -

Включение в реестр требований кредиторов фиктивных требований

Согласно ст. 64 Федерального закона РФ «О несостоятельности (банкротстве)» с момента введения в отношении должника первой процедуры банкротства все требования кредиторов по денежным обязательствам (за исключением текущих платежей) могут быть предъявлены только в рамках дела о банкротстве посредством… читать полностью >

-

Если нарушитель закона — власть?

Конституция РФ в статье 8 в качестве одной из основ конституционного строя предусматривает поддержку конкуренции. В связи с этим сохранение и развитие конкурентных отношений между участниками рынка и пресечение любых злоупотреблений с их стороны является одним из приоритетов государственной экономической… читать полностью > -

Связь без права передачи

Современное общество сложно представить без современных средств связи, в том числе без доступа во всемирную паутину Интернет. Однако вокруг этого доступа порой разгораются нешуточные баталии. читать полностью > -

Берегись банкрота!

Непродуманность, технические недоработки законодательных норм, поспешность принятия нормативных актов нередко создают благодатную почву для тёмных дел различных аферистов. читать полностью > -

Закон о рыболовстве склонен к изменам

Одним из основополагающих начал нормального функционирования рыночной экономики является обеспечение конкурентного доступа хозяйствующих субъектов к природным ресурсам. Данное требование непосредственно вытекает из положений ст.ст. 8, 34 Конституции РФ и нашло отражение в положениях Федерального закона… читать полностью > -

Не бросайте свои компании!

Опасные заблуждения налогоплательщиков, которые могут создать им большие проблемы читать полностью > -

Права собственника под защитой

Процедуры кадастрового учёта и регистрации прав существенно упрощены читать полностью >

-

Дальневосточным силовикам понадобилась дезинфекция

Вот уже более полугода ходят слухи об уголовном преследовании министра здравоохранения Хабаровского края Александра ВИТЬКО. Поговаривают даже о том, что его должность была чуть ли не продана. Но это, разумеется, не имеет вообще никакого документального подтверждения, это, повторимся, слухи. В отличие… читать полностью > -

Споров нет — защита проще

Нагрузка на судей снизится, споры можно будет рассматривать в упрощённом порядке. читать полностью > -

Центру юридической защиты предпринимателя исполнилось 25 лет

В начале девяностых годов прошлого века в России стали устанавливаться рыночные отношения. Это касалось не только бизнеса как такового, но и соответствующей законодательной базы, ведь любая коммерческая деятельность подразумевает работу в рамках правового поля. Тем более что в тот период законы менялись… читать полностью > -

Ответственность директора повышается

В отношении одной их хабаровских организаций по требованию конкурсного кредитора было возбуждено дело о банкротстве. С директора суд взыскал убытки от его неразумных действий. читать полностью > -

От долгов не уйдёшь

Долги ликвидированного юридического лица могут быть предъявлены ликвидатору. читать полностью > -

Не получил вовремя почту — плати

Если отправленное судом извещение не получено адресатом без уважительной причины, он может понести немалые убытки. читать полностью >

-

Босс ответит за всё

Перенос ответственности с организации на её руководителя — тенденция современного законодательства читать полностью > -

Исполнять судебные решения должно быть выгодно

Одной из актуальных проблем правоприменения в России является затруднительность исполнения судебных актов, особенно если эти акты не связаны со взысканием с должника денежных средств. Каковы пути решения проблемы? Об этом — в сегодняшней публикации. читать полностью > -

Не всякая крупная сделка — крупная

Третьего июля 2016 года подписан Федеральный закон № 343-ФЗ от 3 июля 2016 года «О внесении изменений в Федеральный закон «Об акционерных обществах» и Федеральный закон «Об обществах с ограниченной ответственностью» в части регулирования крупных сделок и сделок, в совершении которых имеется заинтересованность»… читать полностью > -

На смену одним проверкам малого бизнеса приходят другие

Одной из основных проблем, препятствующих развитию бизнеса, является чрезмерная административная нагрузка на него, что признаётся и в высших органах государственной власти РФ. В целях оптимизации администрирования бизнеса в текущем году были внесены ряд изменений в законодательство, регламентирующее… читать полностью > -

Быть недобросовестным должником выгодно?

Привычными для участников гражданского оборота с 1995 года стали установленные ст. 395 ГК РФ проценты за пользование чужими денежными средствами, которые, как правило, взыскиваются при нарушении, в том числе просрочке, денежного обязательства. Однако в этой сфере произошли некоторые изменения. читать полностью > -

Не спеши с оплатой взносов!

Выплаты членом совета директоров не должны облагаться взносами в Пенсионный фонд читать полностью >

-

Без нотариуса теперь из ООО не выйти

Несколько лет назад законодатель взял курс на масштабное реформирование гражданского законодательства. Очередной блок изменений вступит в законную силу уже с начала нового года. читать полностью > -

Убыточные сделки могут стать недействительными

В процессе реформирования гражданского законодательства обращалось внимание на то, что широкое распространение в гражданском обороте получили сделки, совершаемые органами юридического лица и представителями, которые намеренно причиняют ущерб представляемым. В частности, это сделки, связанные с отчуждением… читать полностью > -

Взял в долг? Плати проценты!

С 1 июня 2015 года начали действовать очередные изменения, внесённые в Гражданский кодекс РФ, которые в значительной степени реформировали обязательственное право. читать полностью > -

Как правильно взыскать свои убытки

С 1 июня 2015 года значительные изменения претерпели нормы гражданского законодательства, устанавливающие общие положения обязательственного права, в том числе и нормы о гражданско-правовой ответственности. читать полностью > -

Реорганизация юрлиц обретает свободу

Продолжая тему нового правового регулирования деятельности юридических лиц, сегодня мы рассказываем о новых возможностях в осуществлении процедур реорганизации юридических лиц. Они введены вступившими в силу с 1 сентября 2014 года изменениями в гражданском законодательстве. читать полностью > -

Ликвидировать компанию не так-то просто

Нет такого руководителя или владельца бизнеса, который бы однажды не задумывался о необходимости ликвидации какого-то юридического лица. Процедура ликвидации всегда была сложной, долгой, невыгодной, а очень часто и рискованной. читать полностью >

-

Конфликт между учредителями можно предупредить

Практика разрешения корпоративных конфликтов, возникающих между участниками (акционерами) коммерческих организаций, очень часто приводит к мысли о недостаточно проработанных договорённостях участников между собой на стадии создания бизнес-структуры. читать полностью > -

Пришёл на собрание? Распишись в протоколе!

Вступившие в законную силу 1 сентября 2014 года изменения в Гражданский кодекс РФ породили множество вопросов в правоприменительной практике. Игнорирование новой законодательной инициативы может поставить под сомнение легитимность решений, принятых на общих собраниях участников, и повредить нормальной… читать полностью > -

Кадастровая стоимость как объект налогообложения

Длительный период времени на территории Российской Федерации для определения сумм, подлежащих уплате имущественных налогов с объектов недвижимого имущества, использовалась инвентаризационная или остаточная стоимость соответствующего строения или объекта жилого фонда. Теперь этот порядок изменяется. читать полностью > -

Показатели кадастровой стоимости растут

Ранее в нашей рубрике мы уже останавливались на вопросе определения и установления кадастровой стоимости земельных участков в размере рыночной стоимости. В настоящее время в данном вопросе произошли некоторые изменения, на которые мы хотели бы обратить внимание читателя, не останавливаясь на материалах… читать полностью > -

Даже незаключённый договор влечет правовые последствия

В соответствии со ст.432 ГК РФ договор считается заключённым с момента достижения сторонами соглашения по всем существенным условиям договора, а в случаях, если договор подлежит государственной регистрации, то с момента его регистрации. читать полностью > -

Договор аренды или оказание услуг?

30 декабря 2006 года был принят Федеральный закон «О розничных рынках и о внесении изменений в Трудовой кодекс РФ». К сожалению, возникли неоднозначные толкования этого закона. читать полностью >

-

Собрания — по новым правилам

С 1 сентября 2013 года ГК РФ пополнился общими нормами, регламентирующими порядок проведения собраний, последствия принятия данными собраниями решений, а также их оспаривания. Данные нормы направлены на установление единообразных правил в отношении решений различных собраний. читать полностью > -

Законна ли оптимизация налогообложения с использованием закона?

«Налоги — это более чем серьезно. Бабушки скоро будут пугать непослушных внуков этим ужасным словом: будешь себя плохо вести, придет страшный Налог и съест тебя, как съел недавно твоего папу». Коммерсантъ-Daily, 1996, 26 января читать полностью > -

Построил самовольно — под снос

В соответствии со ст. 222 ГК РФ самовольной постройкой является недвижимое имущество, созданное на земельном участке, не отведенном для этих целей в порядке, установленном законом и иными правовыми актами, либо созданное без получения на это необходимых разрешений или с существенным нарушением градостроительных… читать полностью > -

Вопросы применения законодательства о банкротстве

Пленум Высшего арбитражного суда РФ в Постановлении от 22 июня 2012 года № 35 «О некоторых процессуальных вопросах, связанных с рассмотрением дел о банкротстве» (далее — Постановление № 35) дал много разъяснений, касающихся применения законодательства о несостоятельности (банкротстве). читать полностью > -

Новые правила рассмотрения арбитражных дел

С 24 сентября 2012 года, со вступлением в законную силу Федеральный закон «О внесении изменений в Арбитражный процессуальный кодекс Российской Федерации в связи с совершенствованием упрощенного производства» от 25 июня 2012 года № 86-ФЗ, начали действовать новые правила рассмотрения арбитражными судами… читать полностью > -

Хочу всё знать

О правах участников хозяйственных обществ на получение информации читать полностью >

-

Ответственность по долгам должника-банкрота (окончание)

В настоящее время в состоянии временной или длительной неплатежеспособности находится значительное число предприятий, начиная от крупных производственных холдингов и заканчивая средними и мелкими ритейлерами и предприятиями сферы услуг. В этой ситуации для кредиторов особенно важно, чтобы законодательство… читать полностью > -

Ответственность по долгам должника-банкрота (начало)

В настоящее время в состоянии временной или длительной неплатежеспособности находится значительное число предприятий, начиная от крупных производственных холдингов и заканчивая средними и мелкими ритейлерами и предприятиями сферы услуг. В этой ситуации для кредиторов особенно важно, чтобы законодательство… читать полностью > -

Преимущество у арендаторов со стажем

О предоставлении во временное владение и пользование государственного и муниципального имущества читать полностью > -

Новый взгляд на последствия расторжения договора

Постановление Пленума Высшего арбитражного суда РФ, одного из последних в его истории, направлено на формирование единообразных подходов к применению норм закона. читать полностью > -

Кадастровая стоимость земли должна равняться рыночной

Реализация гражданами и юридическими лицами права на рациональное использование такого природного ресурса как земля является одним из основополагающих начал развития экономической и предпринимательской сферы на территории всей Российской Федерации. Между тем правовой институт землепользования, исходя… читать полностью > -

Кто-кто по юридическому адресу живёт?

В соответствии со ст. 54 ГК РФ одним из признаков, индивидуализирующих юридическое лицо, является его место нахождения. При этом п. 2 ст. 54 ГК РФ устанавливает, что место нахождения юридического лица определяется местом его государственной регистрации. читать полностью >

-

«Узаконивание» самовольной постройки

В опубликованной в предыдущем номере статье мы рассматривали вопросы о правовом режима объекта самовольного строительства, обращая внимание на то, что лицо, осуществившее такое строительство, не приобретает прав на него, а сам построенный объект недвижимости не является объектом гражданских прав и подлежит… читать полностью > -

Если ваша земля в границах «красных линий»

Земельное законодательство РФ закрепляет принцип единства судьбы земельных участков и прочно связанных с ними объектов. В развитие данного принципа ст. 36 ЗК РФ предусматривает исключительное право граждан и юридических лиц — собственников зданий, строений, сооружений на приватизацию занятых этими объектами… читать полностью > -

Осторожно: ваша реклама может вас разорить!

Американский писатель и журналист Джеймс Кейн говорил: «Какова вывеска, таково и заведение». Несмотря на противоречивость этого высказывания, оно достаточно актуально для современных предпринимателей. читать полностью >

Темы последних номеров

Пояснения к новшествам законодательства дает наш постоянный консультант, генеральный директор ЗАО «Центр юридической защиты предпринимателей» Елена Анатольевна КЕДЯ

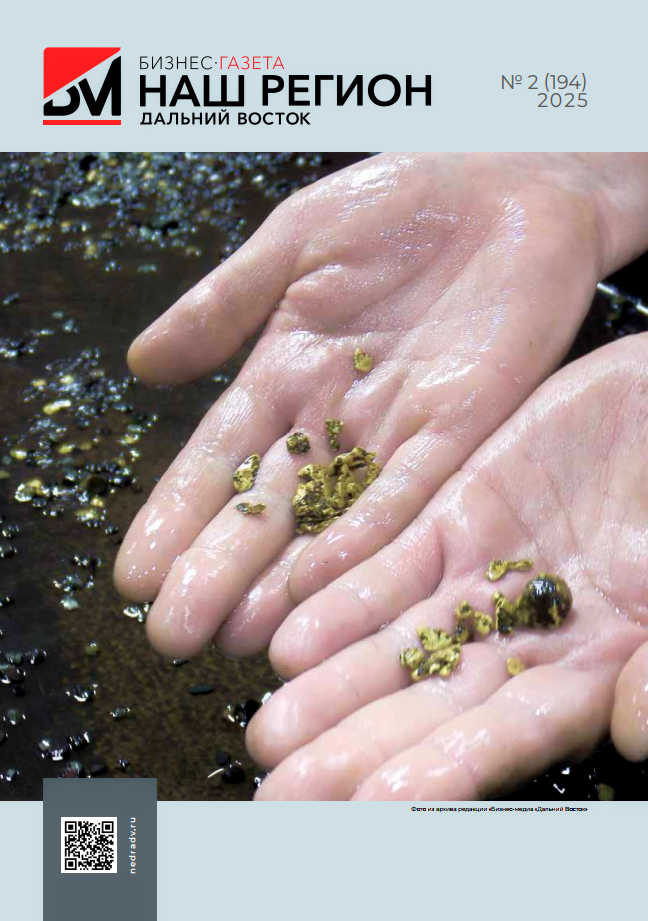

- Всероссийский форум россыпников: от…5–9

- Резолюция по итогам всероссийского форума…10–13

- Золотодобытчики создали «цифрового двойника»…12–13

- Россыпная золотодобыча: проблемы и способы…14–18

- Всероссийский форум россыпников: итоги…20–23

- «ИТОМАК»: технологии извлечения пылевидного…24–26

- Экскаватор SHANTUI SE1000EV — новинка…28–29

- О лицензиях, моратории, кадрах и… важной…30–31

- Золотодобыча по-якутски: когда «плавится»…32–35

- «Янзолото»: сложные богатства российского…36–37

- Золотые планы «Селигдара»38–41

- ГК «ОКТО»: новые возможности ГК «Западная»42–48

- Комплекс ЭКВАТОР: аэрогеофизические…50–52

- «Майнекс Россия 2025»: ответы на актуальные…54–57

- Возможности оспаривания результатов…58–62

© ООО «Бизнес-медиа «Дальний Восток», 2013–2021.

Свидетельство о регистрации: ПИ № ФС77‒62577 от 31 июля 2015 года.

Все права защищены и охраняются законом. При полном или частичном использовании материалов

ссылка на Бизнес-газету «Наш регион — Дальний Восток» (https://biznes-gazeta.ru) обязательна.

Автоматизированное извлечение информации сайта запрещено.

Все замечания и пожелания присылайте на vzimakova@yandex.ru.

Офис редакции находится по адресу: г. Хабаровск, ул. Хабаровская, 15в, оф. 308.

Телефоны: (4212) 45‒03‒99, +7 924 216‒51‒75.

Настоящий ресурс содержит материалы 18+.