«Наш регион — Дальний Восток», № 01(143), январь 2019

НОВЫЙ НДС — НЕ ОСНОВАНИЕ ДЛЯ РАСТОРЖЕНИЯ ДОГОВОРА

В августе 2018 года Президент РФ подписал закон, предусматривающий повышение базовой ставки НДС с 18 процентов до 20 % в следующем году.

Итак, с 1 января 2019 года ставка НДС 20 % будет применяться к товарам (работам, услугам), имущественным правам, отгружённым (выполненным, оказанным), переданным (п. 4 ст. 5 Федерального закона от 03.08.2018 № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» (Закон № 303-ФЗ).

Итак, с 1 января 2019 года ставка НДС 20 % будет применяться к товарам (работам, услугам), имущественным правам, отгружённым (выполненным, оказанным), переданным (п. 4 ст. 5 Федерального закона от 03.08.2018 № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» (Закон № 303-ФЗ).

Министерство финансов РФ выпустило ряд писем с разъяснениями о том, что для исчисления НДС по ставке 20 % дата заключения договоров не имеет значения (письма Минфина России от 06.08.2018 № 03-07-05/55290, от 07.09.2018 № 03-07-11/64045, от 01.08.2018 № 03-07-11/53970, от 07.09.2018 № 03.07.11/64049). Также стоит обратить внимание на письмо ФНС от 23.10.2018 № СД-4-3/20667@.

Необходимо учитывать, что если договоры подписаны до конца 2018 года и по ним получена полная или частичная предоплата или началась реализация товаров (оказание услуг), с 1 января 2019 года по таким договорам также применяется ставка НДС 20 %.

Существенным условием для применения ставки 18 % или 20 % является дата отгрузки товара (оказания услуг, выполнения работ).

Возникает вопрос: нужно ли уведомлять контрагентов о повышении НДС? Нет, не нужно. Повышение ставки НДС предусматривает закон. Контрагенты самостоятельно должны отслеживать изменения в действующих нормативно-правовых документах. Однако уведомление можно использовать, чтобы предложить контрагенту изменить действующий договор, если это является необходимым.

Другой вопрос: если организация (покупатель или поставщик по долгосрочному договору) находится в ситуации, когда исполнять договор с применением новой налоговой ставки для неё крайне невыгодно, можно ли изменить или расторгнуть такой договор?

Формально повышение налоговой ставки – не основание, чтобы менять договор, который стороны заключили до 2019 года и не исполнили по состоянию на 1 января 2019 года.

Изменение ставки НДС не считается существенным изменением обстоятельств, из которых стороны исходили при заключении договора, по смыслу ст. 451 Гражданского кодекса РФ. А это, в свою очередь, означает невозможность использовать указанное обстоятельство для изменения или расторжения договора.

Однако повышение ставки НДС неизбежно повлечёт увеличение стоимости реализуемого товара, услуги для одной из сторон, что скажется на издержках и негативным образом отразиться на доходной части предпринимателей. В этой связи основанием для изменения (расторжения) договора может послужить доказанность в ходе судебного разбирательства обстоятельств, свидетельствующих о том, что условия, в которых оказалась сторона договора, изменились из-за налогового нововведения настолько существенно, что если бы сторона могла это предвидеть, договор не был бы ею заключён или был бы заключён на значительно отличающихся условиях. А также то, что исполнение договора без изменения его условий настолько нарушит соответствующее договору соотношение имущественных интересов сторон и повлечёт такой ущерб, что сторона в значительной степени лишится того, на что была вправе рассчитывать при заключении договора. Доказательствами таких обстоятельств могут служить расчёты, подтверждённые объективными, документально подкреплёнными данными (договоры, бухгалтерская и налоговая отчётность, первичная документация, аудиторские заключения). Однако положительное решение по данному вопросу может быть скорее исключением из общего правила.

Закон № 303-ФЗ не предусматривает переходного периода к вступлению в действие данного закона. Если договоры заключены в 2018 году и ранее, а срок их исполнения приходится на период после 1 января 2019 года, необходимо провести анализ договоров и предусмотреть в них изменение ставки НДС. Это зависит от того, как в договорах указана стоимость товаров (работ, услуг): со ставкой и суммой НДС или нет.

В случае, если стоимость в договоре включает НДС, то по общему правилу увеличение ставки НДС не может повлечь повышения итоговой цены для покупателя.

Покупатель не обязан соглашаться на увеличение цены договора из-за роста ставки НДС. В связи с этим при отсутствии иной договорённости с покупателем поставщику придётся уплатить дополнительные 2 % НДС за свой счёт, и его выручка, соответственно, уменьшится.

При этом наилучшим для поставщика вариантом остаётся согласование с покупателем способа определения стоимости товаров (работ, услуг) с 1 января 2019 года для расчёта НДС по ставке 20 %.

Стороны могут по обоюдному желанию заключить дополнительное соглашение, в котором увеличить цену договора пропорционально увеличению НДС (ст. 421 Гражданского кодекса РФ). В этом случае цена товаров (работ, услуг) без НДС останется без изменения, а итоговая стоимость товаров (работ, услуг), включающая НДС, будет увеличена на 2 % НДС.

Это не относится к случаям, когда договором уже был предусмотрен механизм изменения цены по инициативе продавца. Так, если договор допускает увеличение цены по инициативе одной из сторон, в том числе и из-за роста НДС, то в такой ситуации покупатель не сможет отказаться от повышения цены.

Что касается заключения до конца 2018 года новых долгосрочных договоров, действующих в 2018 и 2019 годах, или составления дополнительных соглашений к уже действующим договорам, то, по нашему мнению, лучше ограничиться ссылкой на п. 3 ст. 164 Налогового кодекса РФ, а не указывать конкретную ставку или сумму НДС.

В случае если по договору стоимость установлена «без НДС» (то есть цена договора с указанием на то, что НДС рассчитывается дополнительно исходя из цены реализуемого товара), то налог будет начисляться сверх указанной стоимости исходя из действующей ставки. В этом случае договор менять не обязательно. При желании можно составить дополнительное соглашение к договору со ссылкой на п. 3 ст. 164 Налогового кодекса РФ, где указана действующая ставка НДС, или ограничиться информационным письмом, уведомляющим о росте ставки НДС с 2019 года. В этом случае, начиная с 1 января 2019 года, при реализации товаров (работ, услуг) поставщик предъявит покупателю 20 % сверх установленной договором цены без НДС.

В этом случае порядок определения стоимости не изменится. Итоговая стоимость товаров (работ, услуг) с учетом новой ставки НДС в 2019 году автоматически вырастет.

А если в договоре нет прямого указания о включении (невключении) НДС в стоимость, также целесообразно составить с покупателем дополнительное соглашение, в котором указать, включает ли цена НДС или нет.

В противном случае НДС считается автоматически включённым в цену договора по умолчанию (п. 17 постановления Пленума ВАС от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость»). В указанном случае НДС выделяется из указанной в договоре цены расчётным методом с применением ставки 18/118 или 20/120. В этом случае поставщику также придётся уплатить дополнительные 2% НДС за свой счет, как в первом примере.

Темы последних номеров

Актуальные вопросы судебной практики по спорам из государственных контрактов

Существенные условия контракта, в том числе срок исполнения, могут быть изменены только по соглашению сторон ввиду невозможности исполнения контракта по независящим от сторон контакта обстоятельствам. Подрядчик обращался к заказчику с просьбами согласовать изменение условий контракта и заключить дополнительное соглашение о переносе срока выполнения работ ввиду непредставления в том числе рабочей… читать полностью >

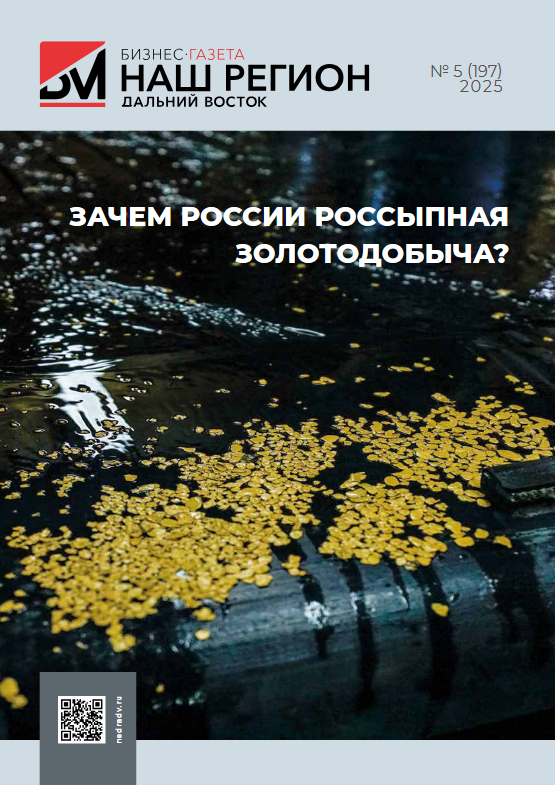

- Зачем России россыпная золотодобыча?4–7

- Огонь, вода и медные трубы «Прииска…10–13

- Усть-Карск приисковый14–17

- «Ксеньевский прииск»: территория добрых…18–23

- Россыпное золото: глубина вскрыши и……26–29

- Земля Усть-Майская: каково это — жить…30–33

- «Золото Ыныкчана»: романтики и первопроходцы34–37

- Добыча россыпного олова в Якутии: и…40–42

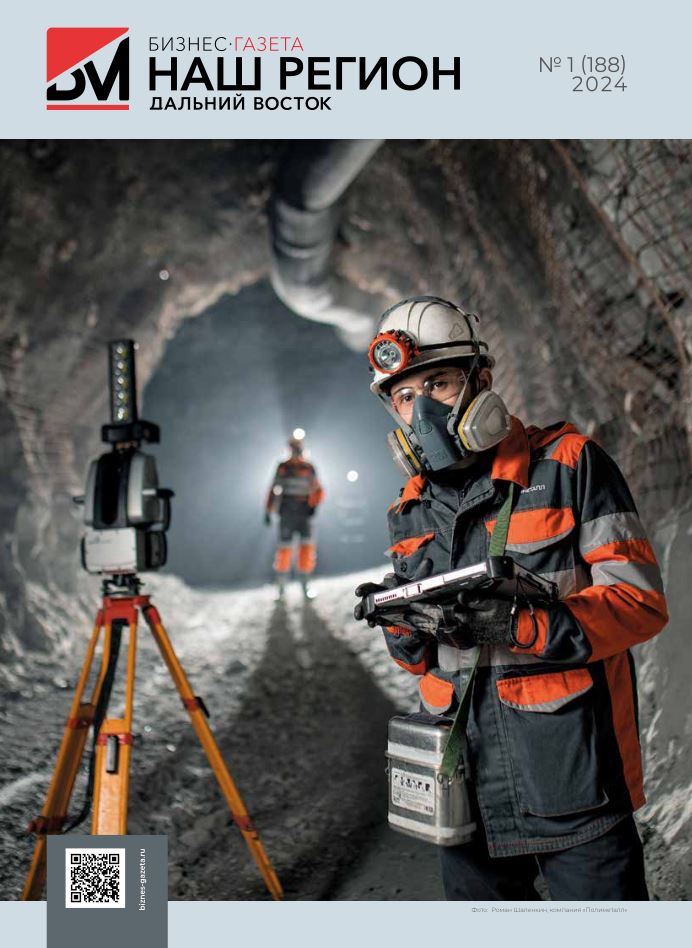

- «Полиметалл»: энергоэффективный подход…44–45

- Золотодобытчики создали «цифрового двойника»…46–47

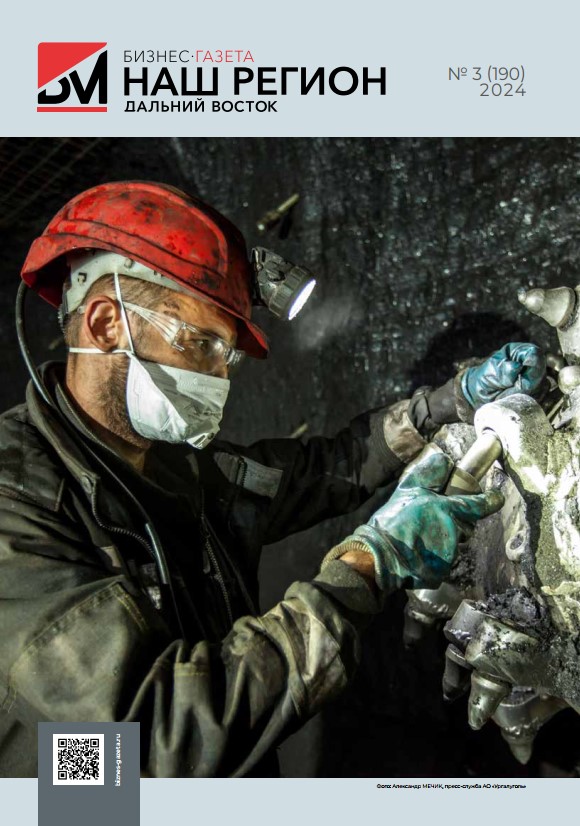

- «Ургалуголь»-2025: в новый год — с новыми…48–52

- Способы исключения ОЗУ из Государственного…54–57

Свежий номер:

Главная тема:

Есть проблема!: